Нк рф ставки

Энциклопедии и другие комментарии к статье Налоговые ставки устанавливаются по бассейнам рек, озер, морей и экономическим районам в следующих размерах:. Налоговая ставка в рублях за 1 тыс. Тихий океан в пределах территориального моря Российской Федерации. Налоговая ставка тыс. Реки бассейнов Ладожского и Онежского озер и озера Ильмень.

Прочие реки и озера, по которым осуществляется сплав древесины в плотах и кошелях. Налоговая ставка с учетом указанных коэффициентов округляется до полного рубля в соответствии с действующим порядком округления. В случае отсутствия у налогоплательщика утвержденных квартальных лимитов квартальные лимиты определяются расчетно как одна четвертая утвержденного годового лимита.

В случае отсутствия у налогоплательщика установленного в лицензии на пользование недрами для добычи подземных вод разрешенного предельно допустимого водоотбора в сутки год в расчете по кварталам квартальные значения определяются расчетно как одна четвертая утвержденного годового объема. Ставка водного налога при заборе изъятии водных ресурсов из водных объектов для водоснабжения населения устанавливается:.

Статья 224. Налоговые ставки

Особый порядок уплаты налога на прибыль. Особый порядок уплаты налога на добавленную стоимость. Законами Республики Крым и города федерального значения Севастополя налоговая ставка может быть уменьшена на территориях соответствующих субъектов РФ в отношении периодов - гг.

В эксперименте участвуют 4 региона:. Доходы, полученные от реализации товаров работ, услуг, имущественных прав физическим лицам. Не позднее го числа месяца, следующего за истекшим налоговым периодом.

Доходы, полученные от реализации товаров работ, услуг, имущественных прав индивидуальным предпринимателям для использования при ведении предпринимательской деятельности и юридическим лицам. Для плательщиков, производящих выплаты и иные вознаграждения физическим лицам - е число следующего календарного месяца.

Порядок исчисления и уплаты страховых взносов, уплачиваемых плательщиками, не производящими выплат и иных вознаграждений физическим лицам, определен в статье Налогового кодекса. Пониженные тарифы страховых взносов для плательщиков страховых взносов, указанных в пункте 1 части 1 статьи Налогового кодекса:. Дополнительные тарифы страховых взносов для отдельных категорий плательщиков. Страховые тарифы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Статья 284. Налоговые ставки

Размеры тарифов. Суммы страховых взносов перечисляются страхователем, заключившим трудовой договор с работником, ежемесячно в срок, установленный для получения перечисления в банках иных кредитных организациях средств на выплату заработной платы за истекший месяц, а страхователем, обязанным уплачивать страховые взносы на основании гражданско-правовых договоров, - в срок, установленный страховщиком.

Федеральный закон. N ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний". Республика Башкортостан. Кабардино-Балкарская Республика. Карачаево-Черкесская Республика. Республика Саха Якутия. Республика Северная Осетия-Алания. Еврейская автономная область.

Ненецкий автономный округ. Ханты-Мансийский автономный округ - Югра. Чукотский автономный округ. Ямало-Ненецкий автономный округ. Настоящая бизнес-справка, составленная экспертами компании "Гарант", представляет собой перечень федеральных налогов и сборов, установленных Налоговым кодексом Российской Федерации, в том числе при применении специальных режимов налогообложения.

А также список региональных и местных налогов, установленных субъектами федерации и органами местного самоуправления. Справка позволяет оперативно обратиться к основной информации по интересующему налогу: Обновление настоящей справки происходит по мере изменения законодательства о налогах и сборах.

При этом: Автомобильный бензин: Море Налоговая ставка в рублях за 1 тыс. Экономический район Налоговая ставка тыс. Море Налоговая ставка тыс. Бассейн реки, озера, моря Налоговая ставка в рублях за 1 тыс.

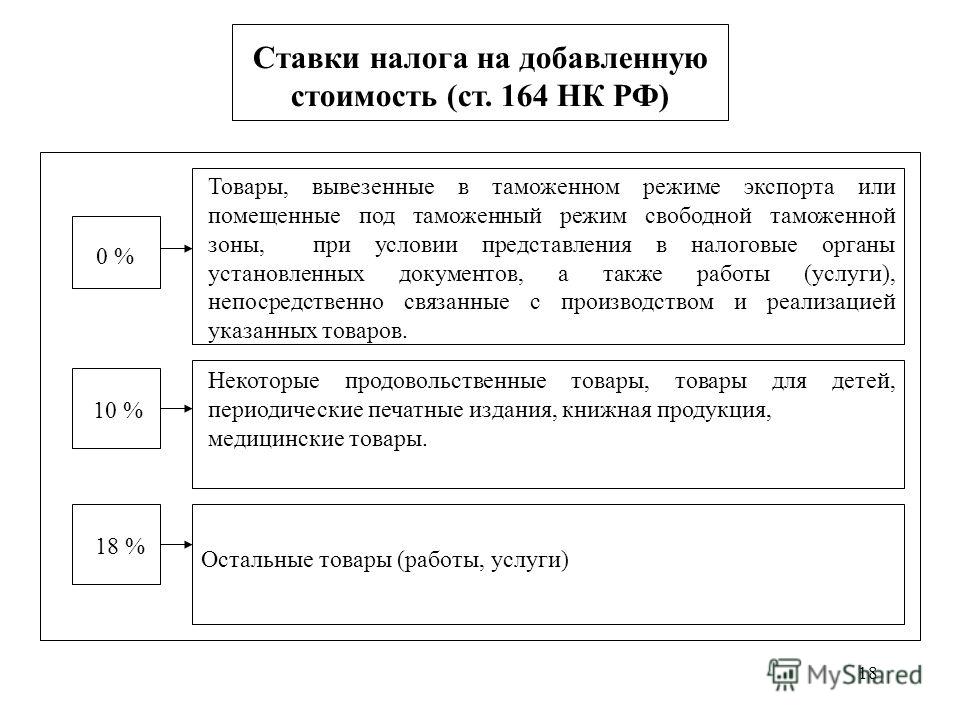

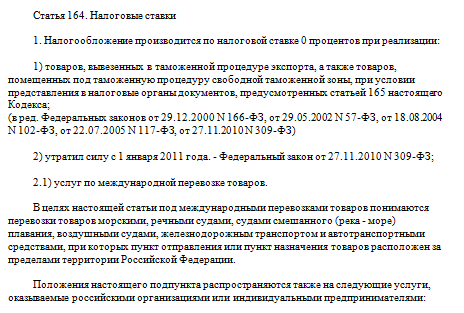

В эксперименте участвуют 4 региона: Полный текст документа. Налог на прибыль организаций. Нормативный акт. Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство: На доходы в виде дивидендов: По операциям с отдельными видами долговых обязательств: Налог на добавленную стоимость.

Виды подакцизных товаров. Сидр, пуаре, медовуха. Сигариллы сигаритыбиди, кретек.

Сигареты, папиросы. Электронные системы доставки никотина. Жидкости для электронных систем доставки никотина. Автомобили легковые: Дизельное топливо. Прямогонный бензин. Бензол, параксилол, ортоксилол. Авиационный керосин. Средние дистилляты.

Природный газ. Нефтяное сырье. Темное судовое топливо. Налог на добычу полезных ископаемых. Водный налог. Экономический район. Бассейн реки, озера. Северная Двина. Прочие реки и озера. Западная Двина. Озеро Байкал и его бассейн. Калининградская область. Бассейн реки, озера, моря. Прочие реки бассейна Балтийского моря. Прочие реки бассейна Белого моря. Реки бассейна Баренцева моря. Бассейн озера Байкал и река Ангара. Реки бассейна Восточно-Сибирского моря. Реки бассейнов Чукотского и Берингова морей.

Ставка сбора в рублях за одно животное. Благородный олень, лось. Косуля, кабан, кабарга, рысь, росомаха. Дикий северный олень, сайгак.

Соболь, выдра. Барсук, куница, сурок, бобр. Степной кот, камышовый кот. Европейская норка. Глухарь, глухарь каменный. Улар кавказский. При пользовании объектами животного мира в целях: Минтай Охотского моря. Минтай других районов промысла. Сельдь Берингова моря. Сельдь других районов и сроков промысла.

Морской окунь.

Кета амурская осенняя. Краб камчатский западного побережья Камчатки. Краб камчатский североохотоморский. Краб камчатский других районов промысла. Краб синий. Краб равношипый.

Краб-стригун бэрди охотоморский. Краб-стригун бэрди других районов промысла. Краб-стригун опилио. Краб-стригун ангулятус. Краб-стригун красный. Краб-стригун веррилла. Краб-стригун таннери. Краб коуэзи.

Краб колючий района южных Курильских островов.

Краб колючий других районов промысла. Креветка углохвостая. Креветка северная. Креветка северная Берингова моря. К налоговой базе, определяемой налогоплательщиками, указанными в пункте 1 статьи Для указанных в подпункте 1 пункта 1 и пункте 2 статьи Для указанных в подпункте 2 пункта 1 статьи К налоговой базе, определяемой налогоплательщиками - контролирующими лицами по доходам в виде прибыли контролируемых ими иностранных компаний, налоговая ставка устанавливается в размере 20 процентов.

Для организаций - участников свободной экономической зоны:. При этом указанная налоговая ставка применяется в течение периода действия договора об условиях деятельности в свободной экономической зоне.

Указанные в настоящем пункте налоговые ставки применяются при ставки на футбол в армении ведения налогоплательщиком раздельного учета доходов расходовполученных произведенных при реализации каждого инвестиционного проекта в свободной экономической зоне, и доходов расходовполученных произведенных при осуществлении иной хозяйственной деятельности.

В случае расторжения договора об условиях деятельности в свободной экономической зоне по решению суда сумма налога подлежит исчислению и уплате в бюджет.

Исчисление налога производится без учета применения пониженных ставок, предусмотренных настоящим пунктом, за весь период реализации инвестиционного проекта в свободной экономической зоне. Исчисленная сумма налога подлежит уплате по истечении отчетного или налогового периода, в котором был расторгнут договор об условиях деятельности в свободной экономической зоне, не позднее сроков, установленных для уплаты авансовых платежей по налогу за отчетный период или налога за налоговый период в соответствии с абзацами первым и вторым пункта 1 статьи настоящего Кодекса.

Для организаций, получивших статус резидента территории опережающего социально-экономического развития в соответствии с Федеральным законом "О территориях опережающего социально-экономического развития в Российской Федерации" либо статус резидента свободного порта Владивосток в соответствии с Федеральным законом "О свободном порте Владивосток", налоговая ставка по налогу, подлежащему зачислению в федеральный бюджет, устанавливается в размере 0 процентов и применяется в порядке, предусмотренном статьей Для организаций, получивших статус резидента территории опережающего социально-экономического развития в соответствии с Федеральным законом "О территориях опережающего социально-экономического развития в Российской Федерации" либо статус резидента свободного порта Владивосток в соответствии с Федеральным законом "О свободном порте Владивосток", законами субъектов Российской Федерации может устанавливаться пониженная налоговая ставка налога на прибыль, подлежащего зачислению в бюджеты субъектов Российской Федерации, от деятельности, осуществляемой при исполнении соглашения об осуществлении деятельности соответственно на территории опережающего социально-экономического развития либо на где ставит ставки на футбол свободного порта Владивосток, в соответствии с положениями статьи К налоговой базе, определяемой организациями, осуществляющими социальное обслуживание граждан за исключением налоговой базы, налоговые ставки по которой установлены пунктами 3 и 4 настоящей статьиприменяется налоговая ставка 0 процентов с учетом особенностей, установленных статьей Для организаций - участников Особой экономической зоны в Магаданской области налоговая ставка по налогу, подлежащему зачислению в федеральный бюджет, устанавливается в размере 0 процентов.

Указанная налоговая ставка применяется к прибыли от видов деятельности, осуществляемых на территории Магаданской области и определенных соглашением об осуществлении деятельности, при условии ведения раздельного учета доходов расходовполученных понесенных от видов деятельности, осуществляемых на территории Магаданской области и определенных таким соглашением, и доходов расходовполученных понесенных при осуществлении иных видов деятельности.

Организации, указанные в настоящем пункте, вправе применять налоговую ставку 0 процентов налога, подлежащего зачислению в федеральный бюджет, с 1-го числа отчетного периода, следующего за отчетным налоговым периодом, в котором организация в соответствии с Федеральным законом от 31 мая года N ФЗ "Об Особой экономической зоне в Магаданской области" приобрела статус участника Особой экономической зоны в Магаданской области. Право на применение указанной налоговой ставки утрачивается с 1-го числа отчетного налогового периода, в котором организация в соответствии с Федеральным законом от 31 мая года N ФЗ "Об Особой экономической зоне в Магаданской области" утратила статус участника Особой экономической зоны в Магаданской области.

При нарушении участником Особой экономической зоны в Магаданской области существенных условий соглашения об осуществлении деятельности сумма налога подлежит восстановлению и уплате в бюджет в установленном порядке с уплатой соответствующих пеней, начисляемых со дня, следующего за установленным статьей настоящего Кодекса днем уплаты налога авансового платежа по налогуисчисленного без учета статуса участника Особой экономической зоны в Магаданской области за весь период нахождения его в реестре участников Особой экономической зоны в Магаданской области.

К налоговой базе, определяемой организациями, осуществляющими туристско-рекреационную деятельность на территории Дальневосточного федерального округа за исключением налоговой базы, налоговые ставки по которой установлены пунктами 3 и 4 настоящей статьиприменяется налоговая ставка 0 процентов с учетом особенностей, установленных статьей Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство, устанавливаются в следующих размерах:.

К налоговой базе, определяемой по доходам, полученным в виде дивидендовприменяются следующие налоговые ставки:. При этом в случае, если выплачивающая дивиденды организация является иностранной, установленная настоящим подпунктом налоговая ставка применяется в отношении организаций, государство постоянного местонахождения которых не включено в утверждаемый Министерством финансов Российской Федерации перечень государств и территорий, предоставляющих льготный налоговый режим налогообложения и или не предусматривающих раскрытия и предоставления информации при проведении финансовых операций офшорные зоны.

Налоговая ставка, установленная настоящим подпунктом, не применяется в отношении доходов, полученных иностранными организациями, признаваемыми налоговыми резидентами Российской Федерации в порядке, установленном статьей При этом в целях применения налоговой ставки, установленной настоящим подпунктом, для иностранной организации, самостоятельно признавшей себя налоговым резидентом Российской Федерации в порядке, установленном пунктом 8 статьи ФЗ от Налоговая ставка, установленная настоящим подпунктом, применяется в случае признания международной компании международной холдинговой компанией в соответствии со статьей При этом в случае, если выплачивающая дивиденды организация является иностранной, установленная настоящим подпунктом налоговая ставка применяется в отношении организаций, государство постоянного местонахождения которых не включено в перечень государств и территорий, утверждаемый Министерством финансов Российской Федерации, в соответствии с подпунктом 1 настоящего пункта.

При применении положений настоящего подпункта международная компания, получающая доход в виде дивидендов, должна предоставить налоговому агенту, выплачивающему такой доход, подтверждение того, что на дату выплаты дохода выполняются условия признания такой международной компании международной холдинговой компанией, предусмотренные статьей Предоставление указанного заверения налоговому агенту, выплачивающему доход, до даты выплаты дохода является основанием для применения ставки, предусмотренной настоящим подпунктом.

Для применения положений настоящего подпункта иностранное лицо, доля прямого участия которого в международной холдинговой компании превышает 5 процентов, получающее доход в виде дивидендов, должно предоставить налоговому агенту, выплачивающему такой доход, подтверждение того, что на дату выплаты дохода такое иностранное лицо имеет фактическое право на получение дохода, до даты выплаты дохода, если иной порядок не предусмотрен статьей В случае, если такое иностранное лицо признает отсутствие фактического права на доход в виде дивидендов, положения настоящего подпункта могут применяться к другому иностранному лицу в порядке, предусмотренном пунктами 1.

Действующие налоги и сборы в Российской Федерации (подготовлено экспертами компании "Гарант")

Налоговая ставка, установленная настоящим подпунктом, применяется по доходам, полученным до 1 января года, и при условии, что иностранные организации, в порядке редомициляции которых зарегистрированы такие компании, являлись публичными компаниями по состоянию на 1 января года.

При этом налог исчисляется с учетом особенностей, предусмотренных статьей настоящего Кодекса. Для подтверждения права на применение налоговой ставки, установленной подпунктом 1 настоящего пункта, налогоплательщики обязаны предоставить в налоговые органы документы, содержащие сведения о дате датах приобретения получения права собственности на вклад долю в уставном складочном капитале фонде выплачивающей дивиденды организации или на депозитарные расписки, дающие право на получение дивидендов.

Такими документами могут, в частности, являться договоры купли-продажи менырешения о размещении эмиссионных ценных бумаг, договоры о реорганизации в форме слияния или присоединения, решения о реорганизации в форме разделения, выделения или преобразования, ликвидационные разделительные балансы, передаточные акты, свидетельства о государственной регистрации организации, планы приватизации, решения о выпуске ценных бумаг, отчеты об итогах выпуска ценных бумаг, проспекты эмиссии, судебные решения, уставы, учредительные договоры решения об учреждении или их аналоги, выписки из лицевого счета счетов в системе ведения реестра акционеров участниковвыписки по счету счетам "депо" и иные документы, содержащие сведения о дате датах приобретения получения права собственности на вклад долю в уставном складочном капитале фонде выплачивающей дивиденды организации или на депозитарные расписки, дающие право на получение дивидендов.

Указанные документы или их копии, если они составлены на иностранном языке, должны быть легализованы в установленном порядке и переведены на русский язык.